Pojęcie RRSO jest powszechnie znane. Rzeczywista Roczna Stopa Oprocentowania podawana jest w reklamach czy opisie produktu kredytowego. Sam termin brzmi dość skomplikowanie, ale w rzeczywistości oznacza po prostu koszty związane z uzyskaniem finansowania. Podpowiadamy, na co zwrócić uwagę wybierając ofertę pożyczki.

Najszybsza droga do spłaty Twoich zobowiązań

- RRSO – co to?

- Co to jest RRSO i od czego zależy?

- Jak obliczyć RRSO i od czego zależy jego wysokość?

- RRSO – wzór

- RRSO – kalkulator

- Jakie RRSO jest korzystne?

- Czym jest RRSO 0%?

- Niższe RRSO przy kredycie czy chwilówce?

- Oprocentowanie kredytu w skali roku

- Wysokość RRSO przy kredycie hipotecznym

- Całkowity koszt kredytu

- RRSO a oprocentowanie

- W jakich sytuacjach warto korzystać z tego wskaźnika?

- Dlaczego powszechnie używa się wskaźnika RRSO?

- RRSO – co to jest i co warto zapamiętać?

Usługodawca zobowiązany jest do podania informacji o kosztach finansowania w reklamie kredytu czy pożyczki. Dodatkowo muszą być one klarowne, jednoznaczne i zrozumiałe, oczywiście przy zachowaniu czytelności tekstu.

RRSO – co to?

Rzeczywista Roczna Stopa Oprocentowania, znana szerszej publiczności jako RRSO, to całkowity koszt zobowiązania finansowego. Określona jest ona w ujęciu procentowym w stosunku rocznym.

RRSO jest powszechnie używaną miarą pozwalającą określić rzeczywisty koszt kredytu czy pożyczki. Za jego pomocą jesteśmy w stanie łatwo i szybko ustalić korzystność danej oferty. Usługodawcy są zobowiązani do podania wysokości wskaźnika.

Co to jest RRSO i od czego zależy?

Warto pamiętać, że na całkowity koszt kredytu składa się wiele czynników. Oprócz oprocentowania należy zwrócić uwagę także na prowizję i dodatkowe opłaty.

Do obliczenia bierze się pod uwagę następujące czynniki:

- Odsetki

- Opłaty

- Prowizje

- Podatki i marże

- Usługi dodatkowe, np. ubezpieczenie

Z definicji wskaźnik uwzględnia wszystkie koszty związane z kredytowaniem.

Jak obliczyć RRSO i od czego zależy jego wysokość?

Na jego wysokość wpływa nie tylko wartość poszczególnych składowych kosztów jak prowizja czy odsetki. O jego wysokości decyduje także okres kredytowania. Im krótszy on jest, tym wyższe RRSO.

Wyższe RRSO nie jest konieczne związane z proporcjonalnie wyższymi kosztami. Co więcej, może okazać się finalnie tańsze. Krótszy okres kredytowania może z kolei przynieść niższe koszty takie jak odsetki. Również rodzaj raty jest czynnikiem wpływającym na RRSO.

Chcąc porównać różne oferty pod kątem RRSO, należy wziąć pod uwagę takie same zmienne, jak okres spłaty czy kwotę.

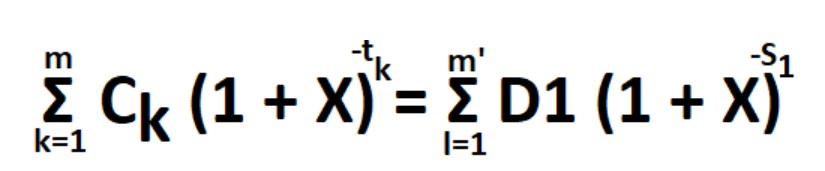

RRSO – wzór

Wzór jest ogólnodostępny w internecie, jednak ze względu na jego skomplikowaną formę mało osób z niego korzysta. Aktualnie w internecie bez problemu znajdziemy kalkulatory pozwalające ocenić opłacalność danej oferty.

Symbole we wzorze oznaczają:

- X – rzeczywista roczna stopa oprocentowania

- m – numer kolejny ostatniej wypłaty raty kredytu

- k – numer kolejny wypłaty, zatem 1 ≤ k ≤ m

- Ck – kwota wypłaty k

- tk – okres, wyrażony w latach lub ułamkach lat, między dniem pierwszej wypłaty a dniem każdej kolejnej wypłaty, zatem t1 = 0

- m’ – numer kolejny ostatniej spłaty lub wnoszonych opłat

- l – numer kolejny spłaty lub wnoszonych opłat

- Dl – kwota spłaty lub wnoszonych opłat

- Sl – okres, wyrażony w latach lub ułamkach lat, między dniem pierwszej wypłaty a dniem każdej spłaty lub wniesienia opłat

RRSO – kalkulator

Termin Rzeczywistej Rocznej Stopy Oprocentowania powstał, by warunki kredytowania były jasne i klarowne. Zastanawiasz się jak obliczyć koszty kredytu? Pomocny może okazać się kalkulator kredytowy. Dzięki niemu porównanie różnych ofert jest banalnie proste.

Przed zaciągnięciem zobowiązania warto porównać sobie kilka ofert i wybrać z niej najodpowiedniejszą. Kalkulatory są ogólnie dostępne na wielu stronach internetowych.

Chcesz wiedzieć jak wybrać najlepszy kredyt gotówkowy? Dowiesz się tego w naszym artykule.

Jakie RRSO jest korzystne?

Ciężko jednoznacznie odpowiedzieć na pytanie, które RRSO będzie najkorzystniejsze. Na RRSO składa się wiele czynników, jak choćby ilość rat. Gdyby nie jeden uniwersalny wskaźnik porównanie ofert różnych produktów finansowych byłoby trudne.

Obowiązek podania RRSO przy ofercie kredytu czy pożyczki jest określony ustawowo i każdy usługodawca ma obowiązek zawarcia jego wysokości w reklamie swojego produktu. Dzięki temu porównanie ofert jest możliwe i co najważniejsze miarodajne.

Prawo precyzyjnie określa wymogi dotyczące widoczności RRSO w ofertach czy reklamach produktów finansowych. Stopa oprocentowania musi być widoczna i klarowna z perspektywy klienta.

Czym jest RRSO 0%?

Rzeczywista Roczna Stopa Oprocentowania w wysokości 0% oznacza brak kosztów związanych z pożyczką. Niemniej jednak zawsze warto dokładnie przyjrzeć się szczegółom i warunkom stawianym przez bank lub firmę pożyczkową w przypadku ofert tego rodzaju.

Zazwyczaj takie rozwiązanie jest skierowane do określonej grupy klientów, na przykład do osób korzystających z oferty danej firmy po raz pierwszy. Dodatkowo w przypadku chwilówek, które dominują na rynku ofert z RRSO 0%, konieczne jest spłacenie pożyczki w terminie, aby uniknąć jakichkolwiek kosztów.

Częściej spotykane są oferty z oprocentowaniem 0% lub prowizją 0%. W takich przypadkach tylko jeden element kosztów wyniesie 0%, podczas gdy inne opłaty będą naliczane zgodnie ze stawkami określonymi w ofercie. W takiej sytuacji jednak RRSO będzie wyższe niż 0%.

Niższe RRSO przy kredycie czy chwilówce?

Zasady obliczania Rzeczywistej Rocznej Stopy Oprocentowania (RRSO) dla pożyczek i kredytów są identyczne. Niemniej jednak w praktyce wartość tego wskaźnika często będzie niższa dla zobowiązań długoterminowych. Należy pamiętać, że ustawa o kredycie konsumenckim określa maksymalną wysokość odsetek i kosztów pozaodsetkowych zarówno dla kredytów, jak i pożyczek. Jednak przy wyliczaniu RRSO uwzględnia się nie tylko koszty, ale również czas, na jaki udzielone zostało finansowanie.

To oznacza, że im krótszy będzie okres spłaty zobowiązania, tym wyższe będzie RRSO. Dlatego Rzeczywista Roczna Stopa Oprocentowania dla chwilówki, która jest spłacana w ciągu 30 dni, zazwyczaj będzie znacznie wyższa niż dla kredytu, który musi być spłacony na przykład w ciągu 12 miesięcy.

Oprocentowanie kredytu w skali roku

Termin kredytu konsumenckiego obejmuje zarówno pożyczki krótkoterminowe lub ratalne oferowane przez firmy pozabankowe, jak i kredyty gotówkowe i pożyczki udzielane przez banki. W przypadku ofert zarówno bankowych, jak i pozabankowych, zasady ustalania Rzeczywistej Rocznej Stopy Oprocentowania (RRSO) są takie same.

Dlatego krótkoterminowa chwilówka będzie miała wyższe RRSO niż kredyt spłacany przez 12 miesięcy.

Obiektywne porównanie różnych ofert będzie możliwe, jeśli czynniki takie jak wysokość zobowiązania, okres spłaty i rodzaj rat będą takie same.

Wysokość RRSO przy kredycie hipotecznym

Kredyt hipoteczny jest zobowiązaniem długoterminowym, charakteryzującym się niższym wskaźnikiem Rzeczywistej Rocznej Stopy Oprocentowania w porównaniu do ofert o krótszym okresie spłaty. W przypadku kredytów hipotecznych nie istnieje jedna standardowa wysokość stawki RRSO. Ostateczna wartość tego wskaźnika zależy od kwoty i okresu spłaty zobowiązania oraz kosztów wskazanych przez bank.

Myślisz o kredycie hipotecznym? Wyślij formularz!

Całkowity koszt kredytu

Wiele czynników wpływa na ostateczny koszt kredytu. Zgodnie z definicją za całkowity koszt kredytu uznaje się wszystkie koszty, jakie klient będzie zobowiązany ponieść w związku z kredytowaniem, te odsetkowe, jak i pozaodsetkowe. Co ważne wskaźnik ten wyrażany jest w konkretnej kwocie, a nie procentowo jak w przypadku RRSO.

RRSO a oprocentowanie

Wybieranie oferty kredytowej na bazie samego oprocentowania nie jest dobrym wyborem. Oczywiście jest ono ważnym czynnikiem wpływającym na finalny koszt zobowiązania, ale nie jedynym. Pozaodsetkowe koszty kredytu mogą diametralnie zmienić cenę, jaką przyjdzie zapłacić za kredyt.

RRSO jest jedynym miarodajnym wskaźnikiem mogącym pomóc w porównaniu wielu ofert. Należy jednak pamiętać, że porównanie kilku ofert będzie miało sens tylko w przypadku, gdy wszystkie parametry finansowania będą takie same dla każdej pożyczki.

W jakich sytuacjach warto korzystać z tego wskaźnika?

Wskaźnik Rzeczywistej Rocznej Stopy Oprocentowania jest przydatny do szybkiego porównania ofert kredytów i pożyczek. Jednak aby ten sposób porównywania ofert był skuteczny, należy wybrać ten sam okres spłaty zobowiązania dla każdej oferty. Zarówno firmy pożyczkowe, jak i banki są zobowiązane do podawania wskaźnika RRSO przy każdej ofercie skierowanej do konsumentów, zgodnie z przepisami.

Warto jednak zauważyć, że często wskaźnik ten dotyczy przykładu reprezentatywnego, dlatego w celu uzyskania pewności co do wysokości RRSO dla interesującej nas kwoty, warto skorzystać z dostępnego na stronie kalkulatora pożyczek lub kredytów, lub też samodzielnie obliczyć ten wskaźnik.

Dlaczego powszechnie używa się wskaźnika RRSO?

Konieczność podawania wysokości Rzeczywistej Rocznej Stopy Oprocentowania dla ofert kierowanych do konsumentów wynika bezpośrednio z przepisów ustawy. Dlatego właśnie jest on powszechnie stosowany i popularny.

Należy jednak pamiętać, że wskaźnik RRSO to tylko jeden z elementów, które powinieneś sprawdzić przed podjęciem ostatecznej decyzji dotyczącej wyboru oferty. Nawet jeśli koszty wydają się niskie, zawsze warto dokładnie przeanalizować również szczegółowe warunki kredytu lub pożyczki, aby mieć pełny obraz oferty.

Warto również mieć na uwadze, że podana na stronie banku Rzeczywista Roczna Stopa Oprocentowania odnosi się do standardowej oferty przed rozpatrzeniem wniosku kredytowego. Ostateczny poziom kosztów zależy od Twojej zdolności kredytowej oraz możliwości negocjacji z bankiem. Istotne czynniki, które mogą wpływać na finalne koszty, to na przykład wysokość zarobków, wykupienie dodatkowego ubezpieczenia spłaty kredytu lub skorzystanie z innych produktów finansowych oferowanych przez bank. Są to czynniki, które mogą pełnić rolę karty przetargowej w negocjacjach z bankiem.

RRSO – co to jest i co warto zapamiętać?

Porównując oferty różnych kredytów, należy wziąć pod uwagę bardzo wiele czynników. Łatwo pogubić się we wszystkich zmiennych, oprocentowaniach czy kosztach pozaodsetkowych. Wskaźnik Rzeczywistej Rocznej Stopy Oprocentowania pozwala na obiektywne zestawienie kilku ofert różnych usługodawców.

Wypełnij nasz formularz i rozpocznij swoją drogę do spłaty zobowiązań